No mundo financeiro, onde sonhos são moldados e oportunidades são abraçadas, existe um poderoso protagonista que pode determinar seu destino: o crédito score. Ele é o personagem principal que conta a história da sua saúde financeira, revelando detalhes sobre sua responsabilidade, compromisso e confiança no mundo das finanças.

Mas o que exatamente é o crédito score? Imagine-o como um termômetro financeiro, uma medida que avalia sua aptidão para lidar com crédito, empréstimos e obrigações financeiras. Essa pontuação, calculada com base em uma complexa dança de dados, reflete sua reputação financeira e pode abrir ou fechar portas para você.

Quando você possui um crédito score alto, os ares financeiros se tornam mais acolhedores. As portas dos empréstimos se abrem suavemente, os juros se inclinam em seu favor e as instituições financeiras o recebem com um sorriso de confiança.

Afinal, uma pontuação elevada é um selo de garantia que sinaliza responsabilidade e comprometimento com seus deveres financeiros.

Por outro lado, um crédito score baixo pode lançar nuvens escuras sobre suas aspirações financeiras. A obtenção de empréstimos se torna uma jornada mais desafiadora, os juros podem se elevar e até mesmo as portas de certas oportunidades financeiras podem permanecer fechadas. Mas não tema, pois há esperança!

Você pode gostar do artigo: Saiba A Importância De Estar Conectado E Ter Sua Presença Online

O que é crédito score?

O crédito score é uma medida numérica que reflete a saúde financeira de um indivíduo ou empresa e sua capacidade de honrar compromissos financeiros. É uma pontuação calculada com base em informações contidas no histórico de crédito, como pagamentos de empréstimos, dívidas pendentes, histórico de pagamentos e tempo de crédito.

Essa pontuação é usada por instituições financeiras, credores e outras organizações para avaliar o risco de conceder crédito a um indivíduo. Quanto mais alta for a pontuação de crédito, maior a probabilidade de uma pessoa ser considerada de baixo risco, o que geralmente resulta em taxas de juros mais favoráveis, aprovação de empréstimos e acesso a melhores oportunidades financeiras.

As pontuações de crédito mais comuns nos Estados Unidos são o FICO Score e o Vantage Score. O FICO Score é amplamente utilizado e varia de 300 a 850, sendo que uma pontuação mais alta indica um crédito melhor. Já o Vantage Score tem uma faixa semelhante, mas pode ter diferentes modelos de cálculo, dependendo da versão.

Leia também: Como Aprender Inglês Em Tempo Recorde – Estratégias Infalíveis Para Aprender O Idioma.

Como o crédito score é classificado?

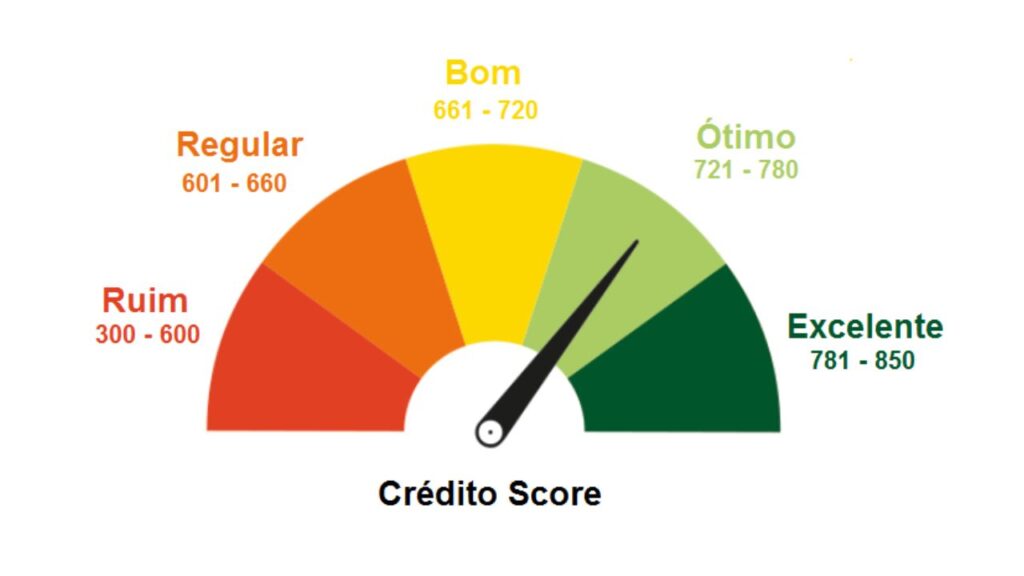

É importante lembrar que as faixas de pontuação e as classificações podem variar entre diferentes agências de crédito e instituições financeiras. Além disso, a interpretação do crédito como ruim, regular, bom ou ótimo pode depender do contexto e dos critérios específicos de cada credor.

Conhecer sua pontuação de crédito e trabalhar para melhorá-la ao longo do tempo é fundamental para alcançar um crédito considerado bom ou ótimo, o que oferece mais oportunidades e melhores condições financeiras.

Crédito Ruim

Pontuação abaixo de 300 – 600 (dependendo do modelo de crédito usado). Um crédito ruim geralmente indica um histórico de pagamentos atrasados, inadimplência, contas em cobrança, falência ou outras ações negativas.

Com uma pontuação de crédito ruim, pode ser difícil obter aprovação para empréstimos ou linhas de crédito, e as taxas de juros podem ser altas.

Crédito Regular

Pontuação entre 600 – 660. Um crédito regular indica que há espaço para melhoria, mas não atinge os padrões considerados bons ou ótimos. Pode haver algumas manchas no histórico de crédito, como pagamentos atrasados ocasionais ou contas em coleção.

Nessa faixa, ainda pode ser necessário enfrentar restrições ao solicitar crédito e as taxas de juros podem ser um pouco mais altas.

Crédito Bom

Pontuação entre 661 e 720. Um crédito bom indica um histórico financeiro sólido, com pagamentos pontuais, poucos ou nenhuns atrasos e dívidas controladas.

Ter um crédito bom torna mais provável que você seja aprovado para empréstimos e linhas de crédito, além de poder desfrutar de taxas de juros mais favoráveis.

Você pode gostar do artigo: Aprenda A Cozinhar Passo A Passo – Aplicativos E Sites De Receitas Para Iniciantes.

Crédito Ótimo

Pontuação acima de 721/780 (dependendo do modelo de crédito usado). Um crédito ótimo indica um histórico financeiro excelente, com pagamentos consistentemente pontuais, baixa utilização de crédito e poucas ou nenhuma ação negativa.

Com uma pontuação de crédito ótima, você terá maior probabilidade de ser aprovado para empréstimos e linhas de crédito, além de obter as melhores taxas de juros disponíveis.

Crédito Excelente

Pontuação acima de 781/850 (dependendo do modelo de crédito usado). Aqui, você está no topo do jogo financeiro. Uma pontuação excelente indica um histórico de pagamentos impecável, responsabilidade financeira e um alto nível de confiança por parte das instituições financeiras.

As portas para as melhores taxas de juros, limites de crédito mais altos e condições favoráveis se abrem para você.

Você pode se interessar peço artigo: Desbravando O Mundo. Aplicativos Para Encontrar Passagens Aéreas Baratas.

Saiba como seu crédito é afetado?

É importante observar que as porcentagens mencionadas abaixo são aproximadas e podem variar ligeiramente dependendo do modelo de crédito utilizado. Além disso, as agências de crédito e os credores podem ter suas próprias fórmulas e critérios de avaliação, o que pode levar a variações nas porcentagens exatas.

1 – Histórico de Pagamentos

O histórico de pagamentos é geralmente considerado o fator mais significativo na determinação do crédito score representando (35%).

Pagamentos em dia têm um impacto positivo, enquanto pagamentos atrasados ou inadimplência podem prejudicar o crédito score.

2 – Utilização de crédito – (Níveis de Endividamento)

A quantidade de dívida que você possui em relação ao seu limite total de crédito é considerada.

Manter baixos níveis de endividamento em relação ao crédito disponível é favorável ao crédito score.

3 – Tempo de Histórico de Crédito

Quanto tempo você possui de histórico de crédito também é levado em conta 15%.

Um histórico de crédito mais longo geralmente é benéfico, pois demonstra uma maior experiência no gerenciamento das suas finanças.

4 – Diversificação de crédito

A variedade de tipos de crédito que você possui é considerada e pode representar 10%. Ter uma diversificação de empréstimos, financiamentos e cartões de crédito pode ser positivo para o crédito score.

5 – Solicitação de novos créditos

O número de novas contas de crédito ou consultas de crédito que você faz é avaliado e pode afetar negativamente seu credito, correspondendo 10%. Abrir várias contas de crédito em um curto período de tempo pode ter um impacto negativo no crédito score.

Leia também: Gastronomia De Alto Nível – Explorando O Universo Das Estrelas Michelin

Obtendo seu relatório de crédito gratuito?

É importante lembrar que você tem direito a um relatório de crédito gratuito por ano de cada uma das agências de crédito mencionadas acima. Portanto, você pode escolher solicitar os relatórios de uma só vez ou distribuí-los ao longo do ano, obtendo um de cada agência em momentos diferentes.

Ao solicitar seu relatório de crédito gratuito, você será solicitado a fornecer informações pessoais, como nome completo, endereço, data de nascimento e número de Seguro Social. As agências de crédito usarão essas informações para verificar sua identidade e fornecer o relatório de crédito adequado.

Ao receber os relatórios, verifique cuidadosamente as informações contidas neles, procurando por erros ou discrepâncias. Caso encontre alguma informação incorreta, siga os passos adequados para contestar ou corrigir esses erros, conforme mencionado anteriormente.

Equifax

Acesse o website oficial da Equifax: https://www.equifax.com

Procure por “Get My Free Annual Credit Report” ou similar.

Siga as instruções para preencher o formulário de solicitação online.

Experian

Acesse o website oficial da Experian: https://www.experian.com

Procure por “Free Credit Report” ou similar.

Siga as instruções para preencher o formulário de solicitação online.

TransUnion

Acesse o website oficial da TransUnion: https://www.transunion.com

Procure por “Free Annual Credit Report” ou similar.

Siga as instruções para preencher o formulário de solicitação online.

Voce pode gostar desse artigo: Conheça As Melhores Ferramentas Para Cursos Online

Como monitorar o crédito gratuitamente

Ao usar aplicativos de monitoramento de crédito, é essencial manter as informações pessoais protegidas, usando senhas fortes e mantendo-se atento a possíveis atividades fraudulentas.

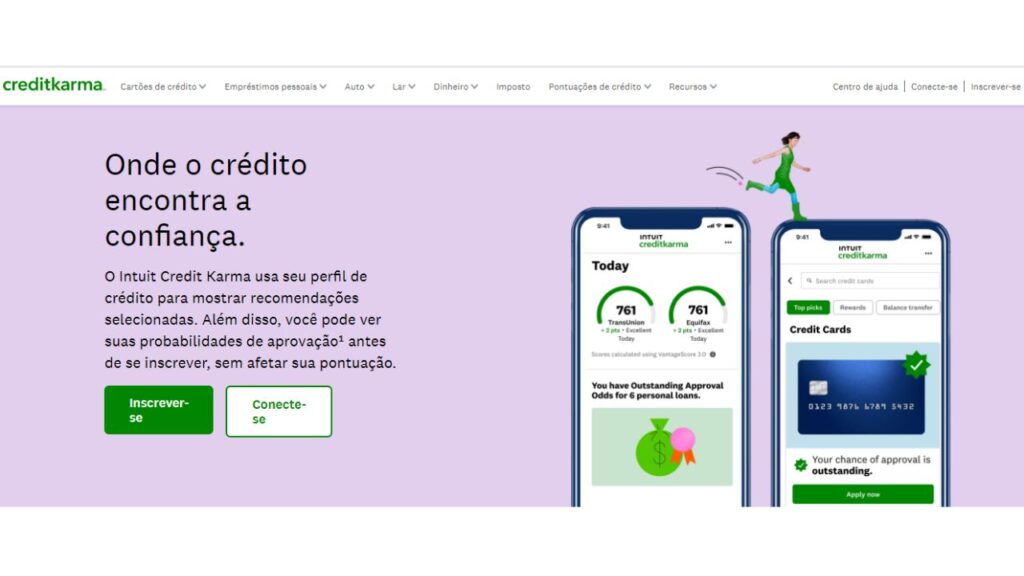

Disponível para Android e iOS.

Oferece acesso gratuito a relatórios e pontuação de crédito.

Fornece atualizações regulares sobre alterações no seu perfil de crédito e alertas de atividade suspeita.

Oferece ferramentas e recursos para melhorar seu crédito e gerenciar suas finanças.

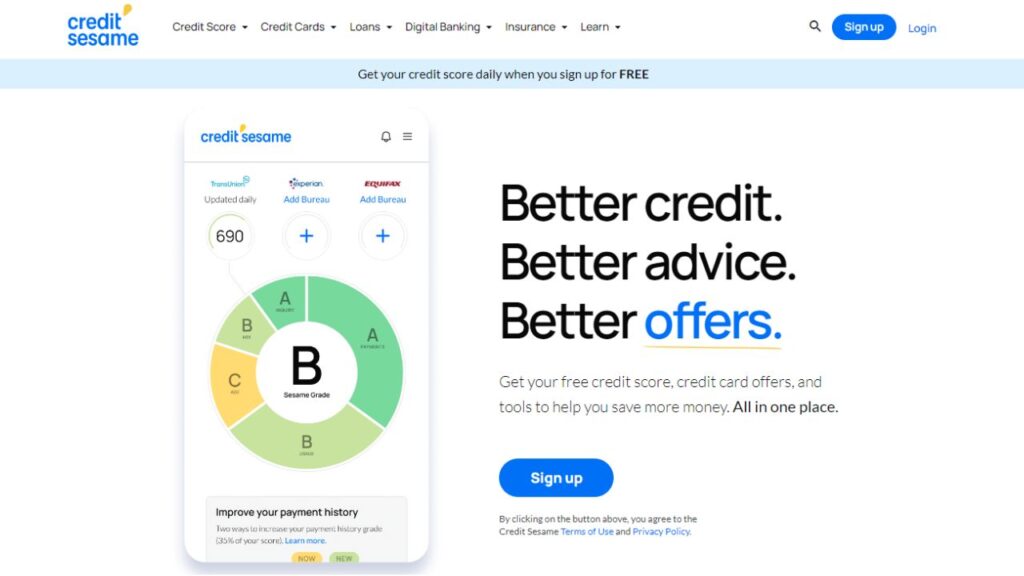

Disponível para Android e iOS.

Permite acesso gratuito a relatórios e pontuação de crédito.

Oferece análises detalhadas de seu perfil de crédito e recomendações personalizadas para melhorar seu score.

Envia alertas de mudanças significativas em seu relatório de crédito.

Disponível para Android e iOS.

Oferece acesso gratuito a relatórios de crédito e pontuação de crédito.

Fornece ferramentas de simulação para ajudar a entender como diferentes ações afetam seu score de crédito.

Oferece alertas personalizados e monitoramento contínuo de seu perfil de crédito.

Leia também: Cidades Inteligentes O Futuro Da Vida Urbana

Disponível para Android e iOS.

Fornece acesso a relatórios de crédito e pontuação de crédito incluindo relatórios trimestrais.

Oferece alertas de atividade suspeita e mudanças em seu relatório de crédito.

Fornece dicas personalizadas para melhorar seu crédito com base em seu perfil específico.

Lembre-se de que cada aplicativo pode ter recursos e funcionalidades diferentes. É importante ler as avaliações, analisar as características oferecidas e escolher o aplicativo que melhor atenda às suas necessidades de monitoramento de crédito.

Além dos aplicativos mencionados acima, muitas das principais agências de crédito, como Equifax, Experian eTransUnion, também oferecem seus próprios aplicativos que permitem acesso aos relatórios de crédito e pontuação de crédito.

Esperamos que este artigo tenha lhe ajudado. Volte sempre e visite nosso blog.

Artigo publicado em setembro de 2023.