Você já se perguntou como aumentar o score de crédito e por que ele é tão importante para sua saúde financeira?

A pontuação de crédito é um indicador essencial utilizado por instituições financeiras para avaliar a capacidade de um indivíduo de honrar seus compromissos financeiros.

Criado por agências de crédito, o sistema de pontuação surgiu para padronizar a avaliação de risco de crédito dos consumidores, facilitando o processo de concessão de empréstimos e financiamentos.

A pontuação de crédito, conhecida como Score de Crédito, oscila entre 0 e 1000 e indica a probabilidade de um consumidor cumprir suas obrigações financeiras.

Quanto maior a pontuação, maiores são as chances de obter crédito. Portanto, para quem busca melhores condições de negociação, é essencial ter um bom Serasa Score.

O que é Score de crédito

É importante lembrar que as faixas de pontuação e as classificações podem variar entre diferentes agências de crédito e instituições financeiras.

Além disso, a interpretação do crédito como ruim, regular, bom ou ótimo pode depender do contexto e dos critérios específicos de cada credor.

Conhecer sua pontuação de crédito e trabalhar para melhorá-la ao longo do tempo é fundamental para alcançar um crédito considerado bom ou ótimo, o que oferece mais oportunidades e melhores condições financeiras.

Crédito baixo (Ruim)

Pontuação abaixo de 0 ou 300 (dependendo do modelo de crédito usado). Um crédito baixo geralmente indica um histórico de pagamentos atrasados, inadimplência, contas em cobrança, ou outras ações negativas.

Com uma pontuação de crédito baixo, pode ser difícil obter aprovação para empréstimos ou linhas de crédito, e as taxas de juros podem ser altas.

Crédito Regular

Pontuação entre 301/500. Um crédito regular indica que há espaço para melhoria, mas não atinge os padrões considerados bons ou ótimos.

Pode haver algumas manchas no histórico de crédito, como pagamentos atrasados ocasionais ou contas em acessórias de cobrança. Nessa faixa, ainda pode ser necessário enfrentar restrições ao solicitar crédito e as taxas de juros podem ser um pouco mais altas.

Crédito Bom

Pontuação entre 501/700. Um crédito bom indica um histórico financeiro sólido, com pagamentos pontuais, poucos ou nenhuns atrasos e dívidas controladas.

Ter uma boa pontuação de crédito aumenta as chances de aprovação para empréstimos e linhas de crédito, além de possibilitar o acesso a taxas de juros mais vantajosas.

Crédito muito bom ou ótimo

Pontuação acima de 701/1000 (dependendo do modelo de crédito usado). Um crédito muito bom indica um histórico financeiro excelente, com pagamentos consistentemente pontuais, baixa utilização de crédito e poucas ou nenhuma ação negativa.

Com uma pontuação de crédito muito bom, você terá maior probabilidade de ser aprovado para empréstimos e linhas de crédito, além de obter as melhores taxas de juros disponíveis.

Saiba como seu Score de Crédito é afetado.

O Score de Crédito, cuja pontuação normalmente oscila entre 0 e 1000, serve como um parâmetro para as instituições financeiras avaliarem a probabilidade de um consumidor saldar suas dívidas dentro do prazo estabelecido.

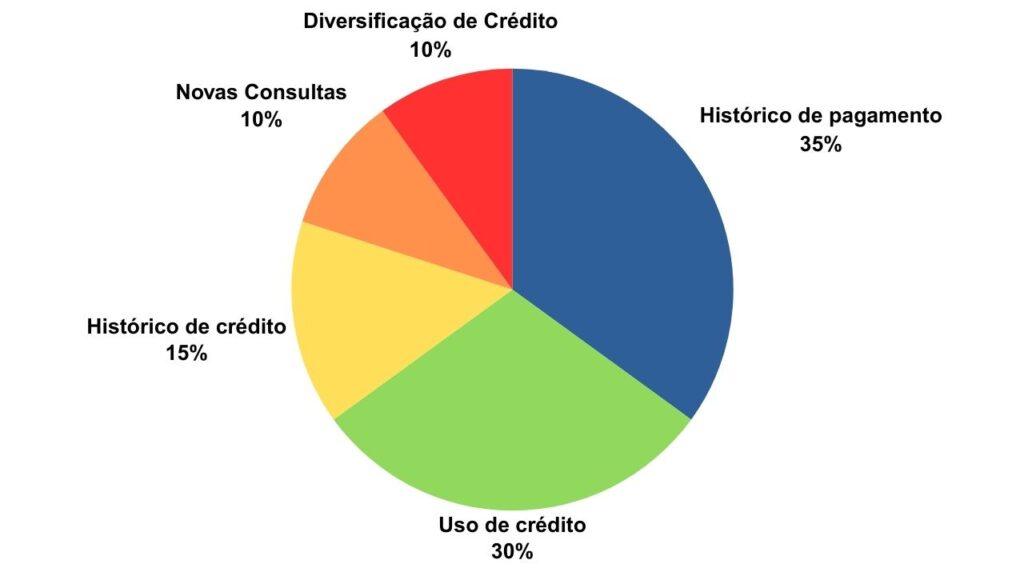

Diversos fatores influenciam essa pontuação, e cada um tem um peso diferente. Aqui estão alguns dos principais fatores e como eles podem afetar seu Score de Crédito:

Histórico de Pagamentos (35%): Seu histórico de pagamentos é o fator mais importante e corresponde a aproximadamente 35% do seu Score de Crédito. Atrasos ou inadimplências podem reduzir sua pontuação significativamente.

Por exemplo, um pagamento atrasado pode diminuir seu Score em até 100 pontos, dependendo do contexto.

Uso do Crédito (30%): A utilização do crédito, ou seja, a proporção do limite de crédito utilizado, responde por cerca de 30% do seu Score.

Manter o uso do crédito abaixo de 30% do limite total é ideal. Por exemplo, se você tem um limite de crédito de R$10.000 e usa R$3.000, sua utilização é de 30%.

Histórico de Crédito (15%): O tempo de histórico de crédito corresponde a aproximadamente 15% do seu Score.Quanto mais longo for o seu histórico de crédito, melhor.

Por exemplo, um histórico de crédito de 10 anos é mais favorável do que um de apenas 2 anos.

Novas Consultas de Crédito (10%): A cada solicitação de novo crédito, um registro de consulta é feito, o que pode impactar aproximadamente 10% da sua pontuação do Score.

Muitas consultas em um curto período podem indicar risco e reduzir sua pontuação.

Diversificação de Crédito (10%): Ter diferentes tipos de crédito (cartões de crédito, empréstimos, financiamentos) pode contribuir positivamente para cerca de 10% do seu Score, pois mostra que você é capaz de gerenciar diferentes formas de crédito.

Mas lembre-se, esses são apenas exemplos e os impactos exatos podem variar de acordo com cada situação e perfil de crédito.

Você pode gostar de ler: Descubra, Baixe, Aproveite – A era dos aplicativos

Conhecendo as principais agências de Crédito

No Brasil, as principais agências de crédito são Serasa Experian, SPC Brasil (Serviço de Proteção ao Crédito) e Boa Vista SCPC (Serviço Central de Proteção ao Crédito). Aqui está um pouco sobre cada uma delas:

Serasa Experian

A Serasa Experian é uma das maiores agências de crédito no Brasil, parte do grupo global Experian. Ela oferece uma variedade de serviços, incluindo análise de crédito, soluções de prevenção a fraudes, marketing de dados, entre outros.

O Serasa Score é uma das ferramentas mais conhecidas da empresa, utilizada por instituições financeiras para avaliar a confiabilidade de crédito dos consumidores.

SPC Brasil

O Serviço de Proteção ao Crédito (SPC Brasil) é uma instituição brasileira que mantém um banco de dados com informações de crédito de pessoas físicas e jurídicas.

Ela é mantida pelas Câmaras de Dirigentes Lojistas (CDLs) e é utilizada por comerciantes para consultar a situação de crédito de seus clientes antes de concederem crédito ou efetuarem vendas a prazo.

Boa Vista SCPC

A Boa Vista SCPC é outra importante agência de crédito no Brasil, que oferece soluções para gestão de riscos de crédito, análise de mercado e prevenção de fraudes.

Ela também fornece o serviço de consulta de score de crédito para empresas e consumidores, ajudando na tomada de decisões de crédito e na redução de riscos de inadimplência.

Como monitorar o score de crédito gratuitamente.

Com o avanço da tecnologia, monitorar sua pontuação de crédito tornou-se mais acessível e gratuito. Conhecer e acompanhar regularmente seu score pode ajudá-lo a tomar decisões financeiras mais informadas e melhorar sua elegibilidade para crédito.

Serasa Consumidor

O Serasa Consumidor oferece um serviço gratuito chamado Serasa Limpa Nome, onde você pode consultar seu CPF, verificar se há dívidas ou pendências registradas em seu nome e acompanhar seu Serasa Score.

Além disso, o Serasa Monitora é um serviço de monitoramento que notifica você sobre qualquer alteração em seu relatório de crédito, mas pode ter um custo associado.

- Consulta de CPF e Serasa Score: Serasa Limpa Nome

SPC Brasil

O SPC Brasil oferece o serviço gratuito SPC Avisa, que notifica você por e-mail sempre que houver uma alteração em seu cadastro, como inclusão de dívidas, consultas feitas por empresas e outras movimentações.

Para acessar esse serviço, você pode se cadastrar no site do SPC Brasil.

- Monitoramento de crédito: SPC Avisa

Boa Vista SCPC

A Boa Vista SCPC oferece o serviço gratuito “Consumidor Positivo”, onde você pode consultar seu CPF, verificar se há dívidas registradas em seu nome e acompanhar seu score de crédito.

Além disso, você pode ativar alertas gratuitos para ser notificado sobre qualquer movimentação em seu cadastro.

- Consulta de CPF e monitoramento de crédito: Consumidor Positivo

É importante ressaltar que, além de monitorar seu crédito, é essencial manter bons hábitos financeiros, como pagar contas em dia, evitar dívidas excessivas e utilizar o crédito de forma consciente, para manter um bom histórico de crédito.

Construindo um bom Score de Crédito

Para construir um bom crédito score requer tempo, disciplina e práticas financeiras responsáveis. Você não vai conseguir um bom crédito em alguns dias, para isso você vai precisar de alguns meses para começar a ver o resultado que deseja. Mas para que esse resultado aconteça você precisa começar hoje. Aqui estão algumas estratégias para te ajudar a construir e melhorar seu crédito score:

Faça pagamentos pontuais

Pagar suas contas em dia é um dos fatores mais importantes para um bom crédito score. Configure lembretes ou pagamentos automáticos para garantir que você nunca perca um prazo de pagamento. Utilize aplicativos de controle financeiros para poder te ajudar.

Utilize o crédito com responsabilidade

Evite utilizar todo o seu limite de crédito disponível. Manter uma baixa utilização de crédito, geralmente abaixo de 30%, é favorável ao crédito score. Isso demonstra que você é capaz de gerenciar seu crédito de forma responsável.

Mantenha contas antigas abertas

O tempo de histórico de crédito é valioso. Se você tiver contas antigas em bom estado, mantenha-as abertas. Elas contribuem para a duração do seu histórico de crédito e podem ter um impacto positivo no seu crédito score.

Evite abrir muitas contas de crédito em curto prazo

Fazer várias solicitações de crédito em um curto período pode indicar risco e ter um impacto negativo no crédito score. Considere cuidadosamente antes de abrir novas contas e espere um tempo adequado entre as solicitações.

Monitore seu relatório de crédito regularmente

Verifique seu relatório de crédito anualmente para identificar erros ou atividades suspeitas. Relate qualquer discrepância às agências de crédito para que possam ser corrigidas. O monitoramento regular ajuda a garantir que seu crédito score reflita com precisão sua situação financeira.

Diversifique suas contas de crédito

Ter uma mistura saudável de diferentes tipos de crédito, como cartões de crédito, empréstimos de automóveis ou hipotecas, pode ser benéfico para seu crédito score. Isso mostra que você é capaz de gerenciar diferentes tipos de crédito de forma responsável.

Evite inadimplência e cobranças em Negativação

Faça todo o possível para evitar inadimplências e contas em cobrança. Essas informações negativas têm um impacto significativo no score crédito e podem levar tempo para serem recuperadas.

Seja paciente e consistente

Construir um bom crédito score leva tempo e requer práticas financeiras consistentes. Mantenha-se disciplinado em seus pagamentos e hábitos de crédito ao longo dotempo, e você verá resultados positivos.

Lembrando que cada pessoa e situação financeira é única, portanto, é importante adaptar essas dicas às suas necessidades individuais. Mantenha uma abordagem responsável em relação ao crédito e tome medidas proativas para manter seu score crédito saudável.